開業医を悩ます社会保険料を軽減!「選択制」確定拠出年金とは?

はじめに

医院開業後、念願の医療法人化を実現すると同時に重くのしかかってくるのが

税金や社会保険料の負担ではないでしょうか。

特に社会保険料は労使折半で負担をする必要がある為、従業員数の増加と比例して社会保険料の負担も増えていきます。

多くのクリニック・医院の院長が社会保険料で頭を抱えていますが、

従業員の福利厚生として導入できる国の制度である「選択制」確定拠出年金を活用することで、社会保険料の負担を軽減することができます。

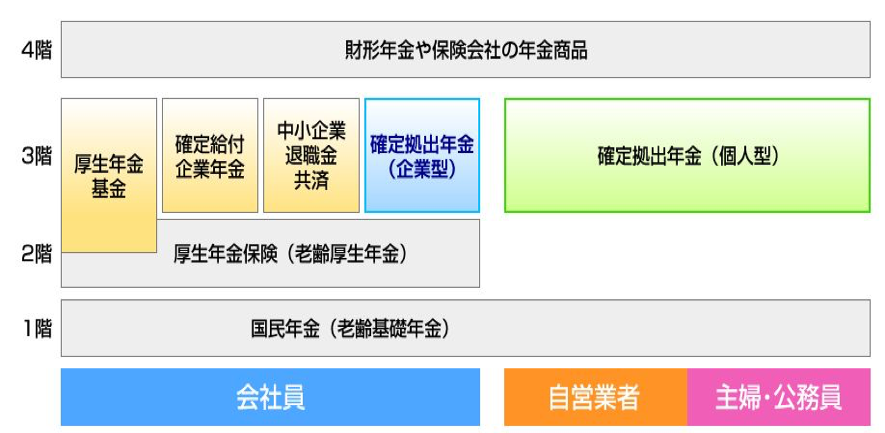

確定拠出年金(401k)は2001年に日本に導入されました。

「選択制」確定拠出年金と従来の確定拠出年金では制度が異なります。

今回は「選択制」確定拠出年金について解説していきます。

大企業を中心に導入が進んだ従来の確定拠出年金制度とは?

確定拠出年金は、従業員の年金上乗せを行う福利厚生制度として、2001年に導入されました。

確定拠出年金には「個人型(iDeCo)」と「企業型」があります。

従業員にとっては3階建てに該当する年金制度として広く利用されています。

毎月の掛け金を60歳まで(※企業によっては65歳まで可)積み立てを行い、60歳で積み立てた資産を受け取ることができます。

従来、3階建の年金制度としては厚生年金基金を始めとする企業年金が主流でした。

しかし基金の運用状況が厳しくなり企業年金は解散傾向に推移しています。

解散する企業年金の受け皿として確定拠出年金を導入する企業が増えています。

300人以上の企業では7割の企業が導入している反面、100人以下の中小企業の導入は1%未満という実情です。

大手企業の7割が導入するなか、なぜ中小企業では導入が進まないのでしょうか?

中小企業で導入が進まない3つの理由

従来の確定拠出年金を導入するには、下記のような要件を満たす必要がありました。

①会社が従業員の掛け金を負担

②従業員全員加入が原則

③最低50人〜100人以上の加入者が必要

体力のある大企業と違い、中小企業が導入するにはどの条件をみても難しいのではないでしょうか。

このような条件があることから、なかなか中小企業では導入が進まなかったのが実情でした。

しかし数年前より、中小企業でも導入しやすい条件で利用できるようになりました。

ところが、この事実がまだ広く周知されていないのです。

院長はもちろん、院長が頼りにしている税理士や社会保険労務士も認識していないケースが多くあります。

中小企業で導入が進む「選択制」確定拠出年金の特徴

では、中小企業でも導入しやすくなった確定拠出年金には、どのような特徴があるのかみていきましょう。

【 導入しやすくなった確定拠出年金の特徴 】

①従業員の拠出金(掛け金)は会社負担不要

②確定拠出年金で積み立てる掛け金は従業員自らが給与から支出

③制度利用を希望する従業員のみ利用が可能(全員加入不要)

それぞれの特徴について解説していきます。

①従業員の掛け金は会社負担不要

従来の確定拠出年金では、従業員全員に対して拠出金(掛け金)を会社が負担する必要がありました。

例)

従業員50人 一律1人5000円×50人=25万/月 会社負担

利益がでている中小企業であれば問題ない金額かもしれません。

しかし、多くの中小企業ではこのような毎月のランニングとして支出される項目は敬遠されがちです。

「選択制」確定拠出年金では、従業員に対する拠出金(掛け金)の負担は必須でないため、会社側の負担が大幅に軽減されました。

②確定拠出年金で積み立てる拠出金(掛け金)は従業員自らが給与から支出

拠出金(掛け金は)は従業員自らが自分の給与から支払います。

掛け金の上限は「選択制」確定拠出年金を取り扱っている金融機関によって異なります。

例えばSBI証券の場合、拠出金(掛け金の)上限は55,000円/月まで利用可能です。

月の最低拠出金(掛け金)は3000円からで1000円単位で拠出金(掛け金)を設定することが可能です。

一度設定した掛け金は変更することも可能なので、家計の状況に応じ拠出金(掛け金)を見直すことが可能です。

③制度利用を希望する従業員のみ利用が可能(全員加入不要)

従来の確定拠出年金では最低加入人数が50人や100人以上など、ある一定の規模の企業しか導入ができませんでした。

しかし、前述したSBI証券では従業員1人でも加入できるようになりました。

例えば従業員30名の企業で、確定拠出年金を利用したい従業員が10名だけしかいないケースでも導入ができるようになったのです。

従業員個々でも利用する・しないを自分の意思で選択できるようなった点は、企業・従業員双方にとってメリットと言えるでしょう。

このように従業員の意思で制度利用ができるようになったことから「選択制」確定拠出年金と呼ばれています。

| 選択制確定拠出年金 | 従来の確定拠出年金 | |

|---|---|---|

| 拠出金の負担 | 従業員自らの給与から拠出 | 会社負担 |

| 拠出金の上限※1 | 55,000円 | 会社負担 |

| 拠出金下限 | 3,000円 | 会社負担 |

| 最低加入(利用) | 人数 1人以上 | 30人等 ※2 |

※1 SBI証券の規定例

※2 金融機関によって条件が異なります

「選択制」確定拠出年金の利用で社会保険料の負担を軽減できる仕組み

「選択制」確定拠出年金を導入する本来の目的は「従業員の老後資金の上乗せ」が目的です。

一方で、副産物として「社会保険料の削減」にもつながります。

どのような仕組みで社会保険料の削減につながるか下記条件で解説します。

(条件:30歳 標準報酬月額30万の従業員が月2万確定拠出年金に拠出するとします)

| 標準報酬 月額30万 22等級 | 30歳従業員が東京都内で標準報酬月額30万の給与の場合 ※協会けんぽ東京H30年健康保険・厚生年金保険の保険料額表 |

|---|---|

| 健康保険料:14,850円/月 | |

| 厚生年金保険料:27,450円/月 | |

| 月額の社会保険料:42,300円/月 |

従業員が給与から拠出する拠出金は、社会保険料算定の対象外となります。

上記条件の従業員が月2万円を「選択制」確定拠出年金へ拠出する下記のようになります。

| 月2万拠出 | ← 確定拠出年金2万円の拠出分は社会保険の算定外となりますので |

| 標準報酬 月額28万 21等級 | 社会保険料の等級は、22等級から21等級となります。 |

|---|---|

| 健康保険料:13,860円/月 | |

| 厚生年金保険料:25,620円/月 | |

| 月額の社会保険料:39,480円/月 |

上記例の各保険料を比較すると下記のようになります。

| 月額健康保険料 | 月額厚生年金保険料 | |

|---|---|---|

| 1:標準報酬30万 22等級 |

14,850円 | 27,450円 |

| 2:標準報酬28万 21等級 |

13,860円 | 25,620円 |

| 差 額 | 990円 | 1,830円 |

| 差額合算 | 2,820円 | |

このように「選択制」確定拠出年金へ拠出した掛け金は、社会保険料の算定対象外になることで、社会保険料の等級が下がり社会保険料負担の軽減につながるのです。

前述した通り、社会保険料は労使折半で負担していますので従業員が「選択制」確定拠出年金を利用することで、会社の社会保険料負担軽減にもつながるのです。

「選択制」確定拠出年金を利用する3大メリット

社会保険料の負担削減だけではなく、「選択制」確定拠出年金にはその他にもメリットがあります。

その他のメリットについてみていきましょう。

【 「選択制」確定拠出年金の3大メリット 】

① 拠出金(掛け金)は所得税・住民税が非課税

② 運用益非課税

③ 確定拠出年金受け取り時、一時金の場合は退職所得控除扱い。年金受け取りの場合公的年金の控除の対象

① 拠出金(掛け金)は所得税・住民税が非課税について

通常給与をもらって貯金をする場合、手取りから貯金をします。

額面 - 各種控除(社会保険料・税金・その他控除)= 手取り

勤め人の方は手取りから貯金することは当たり前ではあります。

確定拠出年金を利用して貯金をする場合、各種控除に含まれる、所得税・住民税が控除

されずに貯金できますので、手取りから貯金をするより節税効果が高いのです。

② 運用益が非課税について

確定拠出年金の掛け金は自らの意思で「元本保証商品」と「リスク性商品」より預け先を選ぶことができます。

「元本保証商品」は銀行の定期預金と同じですので、預けた金額が元本を割ることはありません。

「リスク性商品」は主に投資信託を中心にした運用商品へ預けることができます。

一般的な運用商品(株・投資信託等)で利益が出ると、運用益の約20%を税金として納める必要があります。

確定拠出年金のリスク性商品で運用を行い収益が出た場合、運用益に税金がかからず受け取ることができるのです。

同様の制度として「NISA」「積立NISA」などがあります。

NISAの非課税期間は5年、積立NISAの非課税期間は20年となっています。

一方で、確定拠出年金は利用している全期間通して非課税ですので、30歳の方が60歳まで利用すると30年間運用益非課税のメリットを享受できるのです。

③ 確定拠出年金受け取り時、一時金の場合は退職所得控除扱い。年金受け取りの場合公的年金の控除の対象について

前述した通り、確定拠出年金の拠出金では掛け金の税制優遇や運用益の非課税だけではなく、さらに受け取る出口でも大きな非課税枠が用意されています。

確定拠出年金で積み立てをした資産を一時金で受け取る場合は、「退職所得控除」という非課税枠を利用することができます。

| 勤続年数(=A) | 退職所得控除 |

|---|---|

| 20年以下 | 40万円 × A (80万円に満たない場合には、80万円) |

| 20年以上 | 800万円 + 70万円 × (A - 20年) |

(退職所得控除の計算式)

上記が退職所得控除の計算式になります。

勤続年数を確定拠出年金の利用期間に置き換えて考えます。

例えば35歳の方が60歳迄の25年間利用した場合

800万+70万×(25年ー20年)=1150万 まで税金がかからないことになります。

このように、確定拠出年金では運用期間中から出口まで国の税制優遇が用意されていますので、老後資金を準備する一つの選択肢として上手に活用したい制度です。

確定拠出年金を利用する上での注意点

このように多くの税制優遇を利用できる魅力的な制度ではあります。

しかし、デメリットもありますので事前に確認が必要です。

【確定拠出年金利用時の主な注意点】

① 60歳(※導入時の規約によって65歳)まで途中引き出しが不可

② 確定拠出年金の利用期間が10年未満の場合、受け取り時が65歳迄スライドする

③ 社会保険料負担軽減による年金受給額の減少や傷病手当金の減少 など

確定拠出年金利用時のデメリットとして一番取り上げられるのは、60歳まで途中引き出しができない点です。

教育資金や車の購入資金として利用したくても、途中で引き出して利用することができません。

そのため、老後資金として無理なく積立可能な掛け金を考える必要があります。

また確定拠出年金利用期間が10年未満の場合は、受け取り時期が最長65歳迄スライドします。

50歳以降で初めて利用する方は受け取り時期も注意しましょう。

| 加入期間 | 60歳 | 61歳 | 62歳 | 63歳 | 64歳 | 65歳 |

|---|---|---|---|---|---|---|

| 10年以上 | ○ | ○ | ○ | ○ | ○ | ○ |

| 8~10年未満 | ○ | ○ | ○ | ○ | ○ | |

| 6~8年未満 | ○ | ○ | ○ | ○ | ||

| 4~6年未満 | ○ | ○ | ○ | |||

| 2~4年未満 | ○ | ○ | ||||

| 2年未満 | ○ |

まとめ

大企業を中心に利用されていた確定拠出年金ですが、今回ご紹介のように中小企業でも導入しやすい条件になりました。

医療法人での採用も年々増えています。

「選択制」確定拠出年金は退職金制度などの福利厚生の一環でもあります。

そのため、福利厚生が充実したクリニック・医院として対外的にアピールすることで人材募集につなげている例もあります。

メリット・デメリットをご理解の上活用することで、従業員・クリニック双方にとって魅力的な制度となりますので、検討してみてはいかがでしょうか。

【関連記事】

税理士法人テラスのグループ法人であるFPテラスでは、開業医の先生に合った生命保険のご提案ができる医療専門FPが在籍しています。最新の保険商品の知識も踏まえ、今後のライフプランや事業状況に応じて、医療専門FPは適切な保険戦略を提供します。保険税務に詳しい税理士も在籍しているので、ぜひご相談ください。

監修者

笠浪 真

税理士法人テラス 代表税理士

税理士・行政書士

MBA | 慶應義塾大学大学院 医療マネジメント専攻 修士号

1978年生まれ。京都府出身。藤沢市在住。大学卒業後、大手会計事務所・法律事務所等にて10年勤務。税務・法務・労務の知識とノウハウを習得して、平成23年に独立開業。

現在、総勢52人(令和3年10月1日現在)のスタッフを抱え、クライアント数は法人・個人を含め約300社。

息子が交通事故に遭遇した際に、医師のおかげで一命をとりとめたことをきっかけに、今度は自分が医療業界へ恩返ししたいという思いに至る。

医院開業・医院経営・スタッフ採用・医療法人化・税務調査・事業承継などこれまでの相談件数は2,000件を超える。その豊富な事例とノウハウを問題解決パターンごとに分類し、クライアントに提供するだけでなく、オウンドメディア『開業医の教科書®︎』にて一般にも公開する。

医院の売上を増やすだけでなく、節税、労務などあらゆる経営課題を解決する。全てをワンストップで一任できる安心感から、医師からの紹介が絶えない。病院で息子の命を助けてもらったからこそ「ひとつでも多くの医院を永続的に繁栄させること」を使命とし、開業医の院長の経営参謀として活動している。