【開業医の相続対策】相続税を軽減して円満に遺産相続するための3STEP

開業医の先生の遺産相続は総資産が大きく、しかも預貯金以外の不動産やクリニックの資産、医療法人の出資持分などが絡んで複雑になりがちです。

そのため、相続税が莫大になったり、遺産分割で揉めたりすることが少なくありません。

相続や承継については、開業医の先生はつい後回しにしがちですが、放っておくと相続問題で残された家族が苦しむことになりかねません。

さらに、開業医の先生の資産は、クリニック内の資産が含まれることもあるので、場合によってはクリニックの存続が危ぶまれる可能性もあります。

そのため、次の手順で相続問題には早期に着手しましょう。

【STEP1】資産を整理して相続税のシミュレーションをする

【STEP2】相続税や遺産分割の対策をする

【STEP3】遺言書やエンディングノートを作成する

本記事ではこの順番で、今まで築いてきたクリニックや資産を守り、残された家族が円満に過ごせるポイントをお伝えします。

【STEP1】資産を整理して相続税のシミュレーションをする

まずは、開業医の先生が持っている資産を把握して、相続税をシミュレーションしましょう。

医院資産を含めて現状の相続財産をすべて整理する

まずは、現状の資産状況をすべて整理しましょう。

相続対象となる資産というと、院長先生が持つ預貯金や有価証券、不動産などを想像するかと思います。

しかし、貯蓄や投資用の資産だけでなく、自動車などの家庭用財産や骨董品、ゴルフ会員権なども相続税の対象となります。

また、開業医の先生の場合は、このような通常の個人資産だけでなく、医院・クリニック内の資産が含まれることがあるので注意が必要です。

例えば、個人医院の院長先生であれば、次のクリニックの持ち物も相続税の課税対象となります。

・クリニックの土地・建物

・医療機器や機材

・医薬品類

・診療報酬の未収金 etc・・・・・・

また、旧法の持分あり医療法人の理事長であれば、出資持分も相続税の対象となります。

長年医院経営してきた医療法人の場合、出資持分の評価額が莫大となり、多額の相続税がかかったり争族の火種となったりするので注意しましょう。

このように、院長先生個人の資産だけでなく、医院資産もすべて洗い出しておきましょう。

みなし相続財産も整理する

みなし相続財産とは、故人から相続したものでなくても、故人が死亡したことで受け取った財産のことを指します。

代表的なところでは、死亡退職金や生命保険の死亡保険金が該当します。

相続税の対象とならないもの

一方、以下のものは相続税の対象からは外すことができます。

・葬儀費用、墓地、墓石、仏壇、神棚など(投資用の骨董品を除く)

・遺族に対する弔慰金や花輪代など(限度額の目安あり)

・事故死の際に発生する損害賠償金

・寄付した財産

・持分なし医療法人の医院資産

持分なし医療法人の医院資産については、先ほどお伝えした通りです。

弔慰金や花輪代については、一般的な常識範囲内の金額までを非課税とする定めとなっています。

具体的には、以下の金額を超える部分は、退職手当金等として相続税の対象となるので注意しましょう。

| 業務上の死亡の場合 | 普通給与の3年分 |

| 業務上の死亡でない場合 | 普通給与の半年分 |

現状の相続財産にかかる相続税を計算する

現状の相続財産を把握できたら、相続税を算出します。

基礎控除額=3,000万円+600万円×法定相続人の数

相続税額=(正味の遺産相続額-基礎控除額)×相続税率-控除額

相続税率と控除額の速算表は、次の通りとなります。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | ― |

| 1,000万円超から3,000万円以下 | 15% | 50万円 |

| 3,000万円超から5,000万円以下 | 20% | 200万円 |

| 5,000万円超から1億円以下 | 30% | 700万円 |

| 1億円超から2億円以下 | 40% | 1,700万円 |

| 2億円超から3億円以下 | 45% | 2,700万円 |

| 3億円超から6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

具体的な相続税の計算手順は次の通りです。

例えば、法定相続人が妻と長男、長女の3名で、正味の遺産相続額が2億円あったとして計算してみましょう。

①基礎控除額を計算する

基礎控除額は、3,000万円+600万円×3名=4,800万円となります。

②課税対象の遺産相続額を計算する

そのため、課税対象の遺産相続額は2億円-4,800万円=1億5,200万円となります。

ここで、相続税の総額を計算する際、遺産総額は1億5,200万円で、40%の税率がかかるから・・・・・・とは計算しない点に注意しましょう。

③仮に法定相続分で分割したものとして相続税の総額を計算する

相続税の総額を計算する際は、仮に遺産額を法定相続分で分割したものとして、相続税の総額を計算します。 法定相続分は、妻が1/2、長男、長女が1/4となるので、上記の法定相続分に応ずる取得額と、算出される相続税額は次の通りです。

| 法定相続分に応ずる取得金額 | 相続税額 | |

| 妻 | 1億5,200万円×1/2=7,600万円 | 7,600万円×30% -700万円=1,580万円 |

| 長男 | 1億5,200万円×1/4=3,800万円 | 3,800万円×20% -200万円=560万円 |

| 長女 | 1億5,200万円×1/4=3,800万円 | 1億5,200万円×1/4=3,800万円 3,800万円×20% -200万円=560万円 |

| 合計 | 1億5,200万円 | 2,700万円 |

つまり、3名の遺産相続額の合計は2,700万円となります。

④実際の相続割合に応じて各々の相続税額を計算する

最後に、③で計算した相続税の額を、実際の相続割合に応じて各々の相続税額を計算します。

被相続人である院長先生は、妻に60%、長男、長女に20%ずつ配分すると遺言していました。

この場合、各々が納税する相続税額は次の通りとなります。

| 妻 | 2,700万円×60%=1,620万円⇒配偶者控除が適用され0円 |

| 長男 | 2,700万円×20%=540万円 |

| 長女 | 2,700万円×20%=540万円 |

なお、後述するように妻には配偶者控除が適用されるため、納税する相続税はなくなります。

【STEP2】相続税や遺産分割対策を考える

相続税のシミュレーションを終えたら、相続対策を具体的に考えましょう。

本記事で紹介するように、相続対策には様々ありますが、次の4つの観点でご自身に合った相続対策を行うことが大切です。

①相続税を軽減する

②残された家族が納得するように遺産分割する

③相続税の納付期限に間に合うように納税用の現金を用意する

④医院・クリニックを承継しやすい状態にしておく

個人の医院・クリニックは医療法人化を検討する

個人の医院・クリニックの場合、クリニックの建物や医療機器や機材、医薬品等が相続財産として計上されてしまいます。

そのため、場合によっては、医療法人化して、事業用資産を医療法人に移転することも考えた方がいいでしょう。

現在の医療法人化は、財産権のない持分なし医療法人を設立することになるので、医院資産を相続対象から外して相続税を軽減できます。

開業医の先生の場合、相続と事業承継はセットで考えることになりますが、承継の観点からも医療法人化がおすすめなことがあります。

個人医院の場合は、院長先生が突然亡くなった場合は廃業するしかありません。

一方、医療法人であれば都道府県に認可の手続きをすれば、一時的に奥様など非医師の方が理事長に就任することができる場合もあります。

その間に時間を稼いで後継者を探すといったことができるのです。

相続・承継のタイミングで医療法人化を検討してみてもいいでしょう。

持分あり医療法人は持分なし医療法人に移行か出資持分の評価減対策をする

現在は持分なし医療法人しか設立できませんが、それでも2023年現在医療法人の63.5%は持分あり医療法人です(厚生労働省「種類別医療法人数の年次推移 」を元に計算)。

持分なし医療法人が、医療法人の資産は相続の対象外であることに対して、持分あり医療法人は医療法人の資産が反映される出資持分が相続対象となります。

そのため、持分あり医療法人では莫大な出資持分に対して多額の相続税がかかったり、払戻請求のトラブルが起きたりする問題があります。

持分あり医療法人の先生は、現状の出資持分を評価して、認定医療法人を活用した持分なし医療法人への移行、もしくは出資持分評価減の対策が必要になります。

出資持分については、持分あり医療法人に特化した問題なので、詳細は以下の記事をご覧ください。

二次相続まで考えたうえで配偶者に大半の遺産を相続する

先ほども少し触れましたが、配偶者に遺産を相続した場合は、次のいずれか大きな額が非課税となる配偶者控除があります。

①法定相続分相当額

②1億6,000万円

配偶者控除は一番わかりやすい相続税の特例なので、実際に配偶者に大半の遺産を相続するケースは多いです。

しかし、配偶者が亡くなった場合に、子どもに多額の相続税が課されることになってしまえば意味がありません。

そのため、配偶者控除を活用する際は、二次相続まで考慮した相続対策を考えるようにしてください。

【2024年税制改正】生前贈与する

生前贈与によって、相続税を贈与税に切り替えてトータルの税金を軽減する方法も一般的に行われます。

生前贈与には、次の2つの方法があります。

| 相続時精算課税 | 複数年での合計が2,500万円まで非課税となる |

| 暦年課税 | 「年間110万円まで非課税」を活用して毎年贈与する |

いずれの方法についても、生前贈与については2024年に以下のような税制改正が行われた点に注意してください。

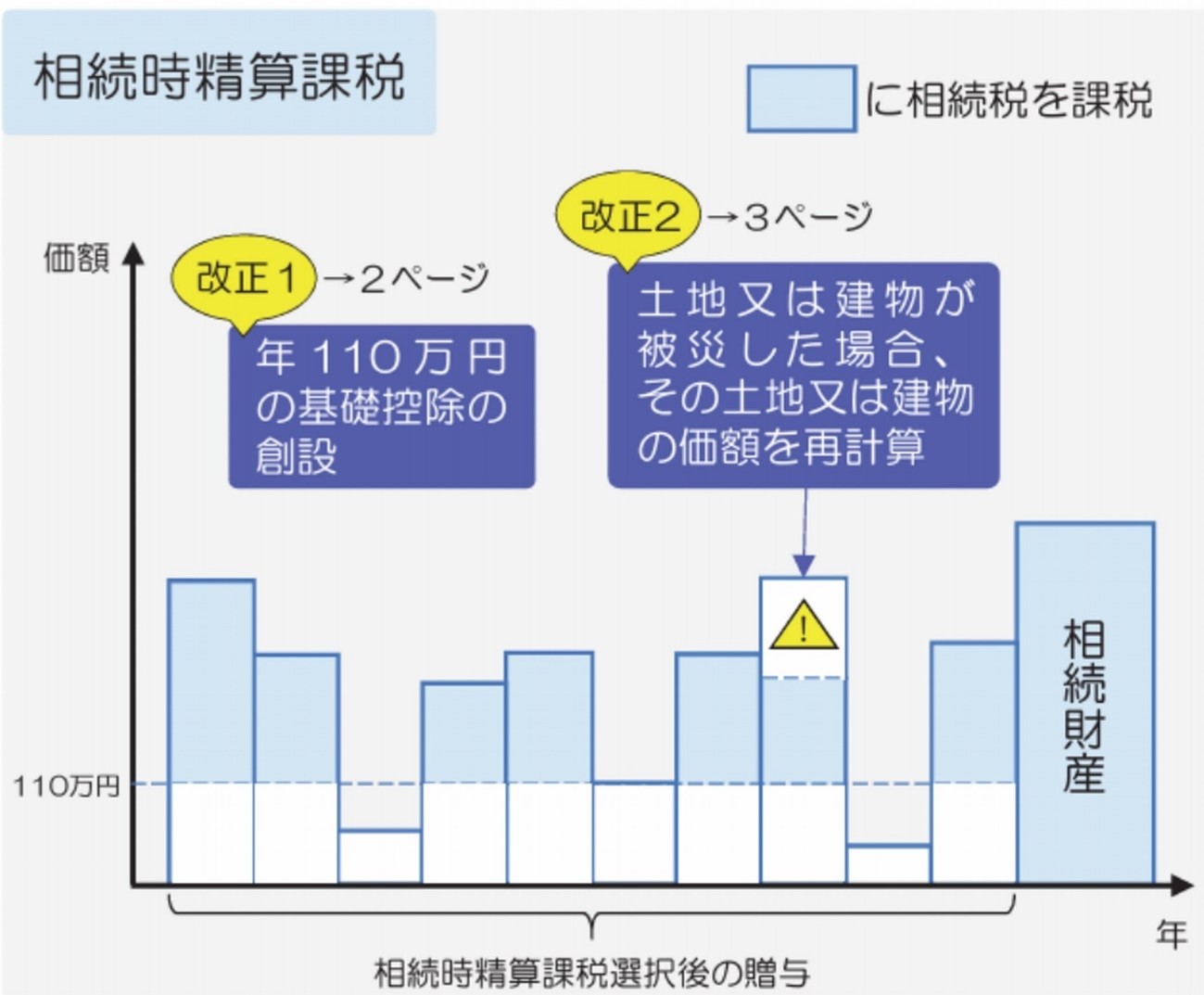

①相続時精算課税

※国税庁「令和5年度相続税及び贈与税の税制改正 」のあらましより抜粋

これまで、相続時精算課税を適用した場合は、年間110万円以下の贈与でも控除されませんでしたが、税制改正で控除されるようになりました。

また、土地または建物が被災した場合は、その価額を再計算されることになります。

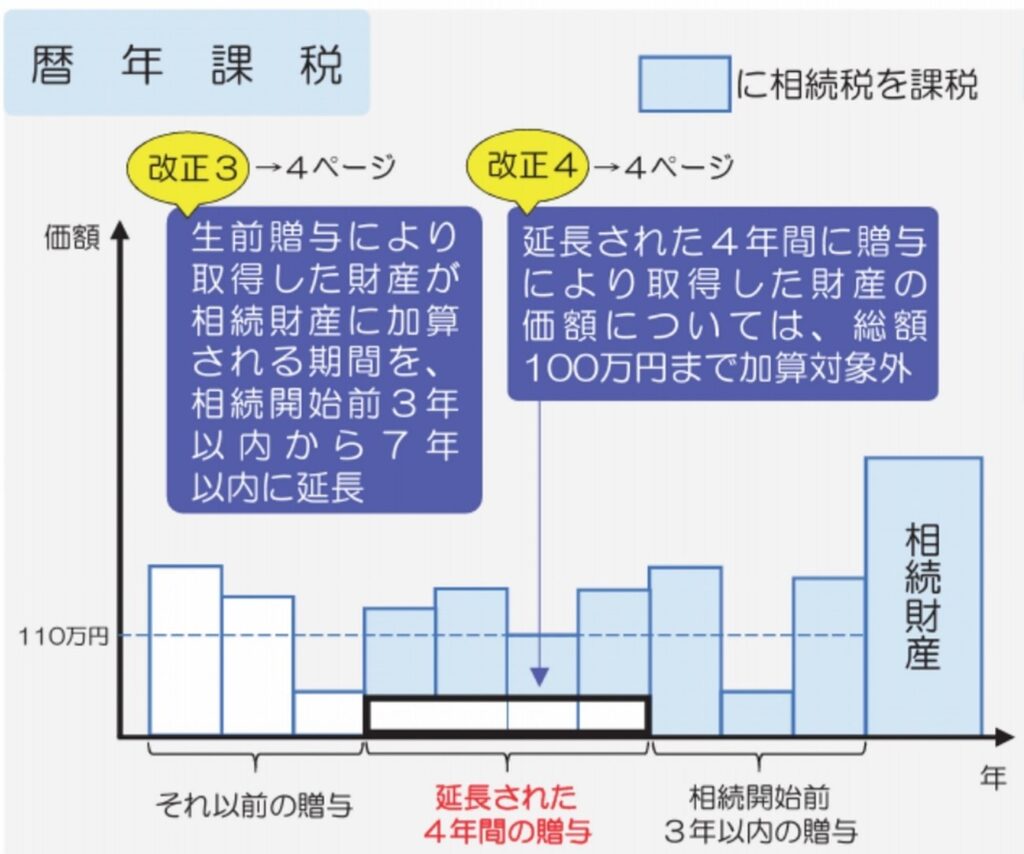

②暦年課税

※国税庁「令和5年度相続税及び贈与税の税制改正 」のあらましより抜粋

暦年課税については、これまで相続財産が加算される機関が、相続開始前3年間でしたが、税制改正によって7年に延長されました。

しかし、延長された4年間については、総額100万円までは加算されません。

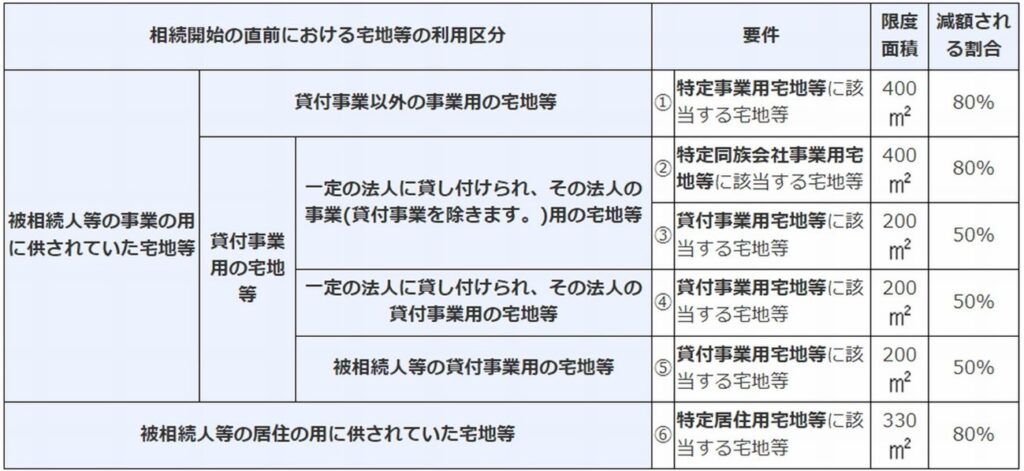

小規模宅地等の特例を利用する

小規模宅地等の特例も、比較的利用される相続税対策の1つです。

小規模宅地等の特例は、自宅や店舗・事務所などとして使っていた宅地の価格を一定の面積まで最大80%評価減して相続税を評価する制度です。

※国税庁「相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例) 」より抜粋

自宅だけでなく、店舗・事務所でもOKなので、医院・クリニックの土地も条件が合えば適用できます。

持分なし医療法人の場合は、もともと相続財産の対象外ですが、個人医院や持分あり医療法人であれば検討の余地はあるでしょう。

ただし、生前贈与で相続時精算課税を適用している場合は、小規模宅地等の特例と併用ができないので注意してください。

【要注意】預貯金を不動産に換える

開業医の先生が、以前からよく行われていた相続税対策が預貯金を不動産に換える方法です。

路線価等にもよりますが、預貯金を不動産に換えるだけで、土地・建物ともに購入した途端に資産的価値が20~30%程度減るので、相続税評価額を抑えられるのです。

1億円の土地であれば、7,000~8,000万円程度の評価に、1億円の建物であれば固定資産税評価が7,000~8,000万円程度に下落します。

昔からよく行われていたタワマン節税は、このスキームを用いた相続税対策です。

タワーマンションは、特に高層階ほど相続税評価額が抑えられる傾向にありました。

しかし、現在は国税庁が市場価格と相続税評価額の乖離を問題視して、財産評価基本通達を改正して高層階の評価額を高くしました。

また、あまりに預貯金が少ない場合は、相続税の納付に必要なお金を用意したり、遺産分割が難しくなったりするので注意しましょう。

生命保険を活用して遺産配分を平等にする

遺産分割で偏りが出てくる場合は、相続額が少ない相続人に相当額の死亡保険金を受け取らせることで、遺産配分を平等にできます。

相続税の対象にはなりますが、死亡保険金は遺産分割協議の対象外ですし、500万円×法定相続人数までは非課税となります。

また、保険金については、相続放棄することになっても受け取れる点は、相続人にとってのメリットとなります。

死亡退職金を用意する

院長先生が亡くなった際に、医院・クリニックから遺族に死亡退職金を支払う方法です。

退職金に対しては、所得税が課されることになりますが、次の計算式の通り、課税対象が控除して残った金額の半分で済むので、通常の所得税より安く抑えることができます。

課税対象となる退職所得額=(退職金-退職所得控除額)×1/2

【退職所得控除額】

| 勤続20年以下 | 40万円×勤続年数 |

| 勤続20年超 | 800万円+70万円×(勤続年数ー20年) |

トータルの税金を抑えることができるだけでなく、死亡退職金で現金を用意することで、遺産分割の偏りをなくすことができます。

【STEP3】争族がないように遺言書やエンディングノートを用意する

次に、相続人の間で揉め事が起こらないように、遺言書を用意しておきましょう。

また、開業医の先生でも終活に注目する方が増えてきていますが、家族への感謝の気持ちなどを伝えたい場合はエンディングノートを作成するのも1つの手です。

遺言書やエンディングノートについては、心境の変化や資産状況が変わった際に定期的に見直すようにしてください。

公正証書遺言を作成する

争族を避けるために、事前に遺言書を作成することはおすすめです。

遺言書の種類には、大まかに次の3種類があります。

| 公証人のアドバイスやチェックを受けながら遺言内容を正確に記載する。解釈が不可能で無効となる記載がなく、紛失・偽造リスクもない最も確実な方法。 | |

| 自筆証書遺言 | 財産目録以外は自筆で書く。最も簡単で安価だが、解釈が困難だったり無効になったりするリスクは大きい。法務局に保管すれば紛失や偽造リスクはなくなる。 |

| 秘密証書遺言 | 遺言内容を相続人に秘密にしておきたい場合に作成する。紛失のリスクが高く、不備のチェックも受けられない。使用例はほとんどない。 |

このなかで、一番のおすすめは、紛失や偽造を防いで、かつ無効のリスクがない公正証書遺言です。

特に不動産や出資持分などで遺産分割に偏りが出てくる場合や、お子様がいないので配偶者に多めに相続したいケースでは、遺言書は必須となります。

なるべく先生がお元気なうちに遺言書を用意しておきましょう。

詳細は、以下の記事をご覧ください。

エンディングノートで自分の想いを伝える

エンディングノートは、万が一の際に家族への気持ちや、自分の希望などを書き留めたものですが、遺言書のような法的効力がない点は注意してください。

ただ、資産の内訳やご自身の基本情報、家族に対する感謝の気持ち、遺言書の保管場所など、遺しておきたいことを自由に記載できます。

また、延命措置や緩和ケアなどの対応、葬儀やお墓に対する希望も書き留めることができるので、安心して最期を迎えられるでしょう。

【まとめ】相続税や遺産分割は早めに検討する

開業医の先生の相続税対策や、円満に遺産相続するためのポイントをお伝えしました。

相続や承継対策については、緊急性を感じないところもあり、忙しい診療の日々でつい後回しにしがちです。

しかし、万が一の事態はいつ発生するかわかりませんし、時間的に余裕がある方が適切な対策を取ることができます。

最寄りの医業の相続・承継に詳しい専門家に相談して、早めに動き出すようにしましょう。

医院承継、M&Aについての関連記事

監修者

笠浪 真

税理士法人テラス 代表税理士

税理士・行政書士

MBA | 慶應義塾大学大学院 医療マネジメント専攻 修士号

1978年生まれ。京都府出身。藤沢市在住。大学卒業後、大手会計事務所・法律事務所等にて10年勤務。税務・法務・労務の知識とノウハウを習得して、平成23年に独立開業。

現在、総勢52人(令和3年10月1日現在)のスタッフを抱え、クライアント数は法人・個人を含め約300社。

息子が交通事故に遭遇した際に、医師のおかげで一命をとりとめたことをきっかけに、今度は自分が医療業界へ恩返ししたいという思いに至る。

医院開業・医院経営・スタッフ採用・医療法人化・税務調査・事業承継などこれまでの相談件数は2,000件を超える。その豊富な事例とノウハウを問題解決パターンごとに分類し、クライアントに提供するだけでなく、オウンドメディア『開業医の教科書®︎』にて一般にも公開する。

医院の売上を増やすだけでなく、節税、労務などあらゆる経営課題を解決する。全てをワンストップで一任できる安心感から、医師からの紹介が絶えない。病院で息子の命を助けてもらったからこそ「ひとつでも多くの医院を永続的に繁栄させること」を使命とし、開業医の院長の経営参謀として活動している。