医院・クリニックの火災保険|災害時に備えるための失敗しない考え方・選び方

はじめに

医院・クリニックの院長先生にとって、ご自身の病気やケガはもちろん、災害に対するリスクマネジメントの意識は重要です。

ほとんどの方がご自宅で火災保険に入っているように、医院・クリニックの建物に対しても火災保険の検討が必要です。

しかし、ご自宅と同じような考えで、医院・クリニックの火災保険を選ぶと補償が不十分になることがあります。

必要のない補償を付けて月々の保険料負担が多くなれば本末転倒ですが、リスクマネジメントの観点から必要最低限の補償は必要です。

そこで、医院・クリニックの失敗しない火災保険の考え方・選び方について解説します。

医院・クリニックのリスクマネジメントで知っておきたい火災保険の基本

火災保険というと、賃貸に住んだり、自宅を購入したり、医院開業したりする際に、何となく加入した先生も多いと思います。

ただ、火災保険の基本を押さえておかないと、必要以上の補償を付けて保険料が高くなっていたり、逆に補償が少なかったりします。

そのようなことがないように、まずは火災保険の基本的な内容について解説します。

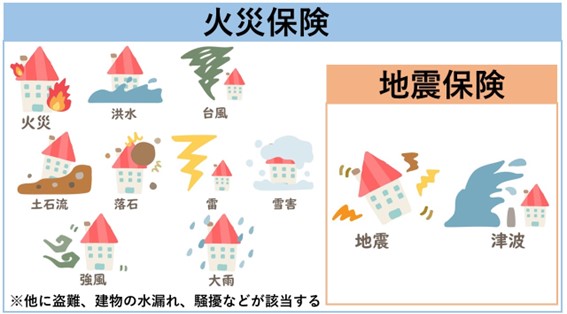

火災保険で補償される損害・補償されない損害

まずは、火災保険で補償される損害とされない損害について簡単にお伝えします。

火災保険や地震保険は、損害保険の一種です。

損害保険は下記のように定義されています。

「損害保険は、一定の偶然の事故によって生ずることのある損害をてん補すること」

偶然の事故とは、下記のような3要件を意味します。

【損害保険の3要件】

①損害突発(急激)

②偶然

③外来

火災保険の基本補償内容は、次のような上記損害保険の3要件を満たす災害です。

【火災保険の基本補償内容】

①火災・落雷・破裂・爆発

②風災・雹(ひょう)災・雪災

③水濡れ・外部からの物体落下・飛来等・騒擾(そうじょう※)

④盗難

⑤水災

⑥破損・汚損等

※集団の行動や群衆によって、建物・家財が損害を受けること

つまり、「火災保険=火災のみの補償」ではなく、複数の補償がパックになっているのです。

「実は火災保険の対象だったのに申請をしていなかった」ということがないように、現在の契約内容をよく確認しましょう。

このなかで、特に保険料への影響が大きいのが、次のような⑤水災です。

・台風による洪水で床上浸水し壁や床、付属設備が汚れてしまった

・豪雨により土砂崩れが発生し、家が完全に崩れてしまった

よく聞かれる給排水設備の破損やスプリンクラーの誤作動による漏水は、③水濡れに相当します。

医院・クリニックが高台や高層階などにあり水災の可能性が低い場合は、付加しないという選択肢もありますので確認してみましょう。

判断が難しい場合は、市などが提供しているハザードマップを参照して確認するのもお勧めです。

なお、地震保険については、基本的に火災保険の対象外です。必要な場合は、契約する火災保険に付加しなければいけません。

また、以下のようなことが原因の損害は、上記の損害保険の3要件を満たさないため、火災保険の対象外となります。

| 経年劣化 | メンテナンスをしていれば防ぐことができた損害 |

| 故意に与えた損害 | 自宅を放火するなど |

| 注意すれば防ぐことができた過失 | 寝タバコなど |

火災保険の基本構成|クリニックの場合は災害時の休診も考慮に入れる

火災保険は下記のような構成になっています。

【火災保険の構成】

①火災保険(上記基本補償内容①~⑥)

②家財保険

③地震保険

④休業補償

⑤各種特約

⑥無償サービス※保険会社による

①の火災保険に②~⑤を任意で付加できるようになっています。

①の火災保険も上記の基本補償内容から構成されており、必要な補償を選択することができるのでご自身にあった補償内容で契約することができます。

先生のご自宅と医院・クリニックとの大きな違いとなるのが、④休業補償です。

医院・クリニックが損害を受けた際は、休診せざるを得ない場合があり、診療再開できるまで売上はゼロになってしまいます。

休診時の売上損失を補填するのが、休業補償となります。

先生のご自宅の火災保険では、当然休業補償は不要となりますが、医院・クリニックの場合は考慮に入れておきましょう。

火災保険は実損に対する補償で満額補償されるわけではない

損害保険の補償は「実損に対する補償」になります。

生命保険などの場合、死亡保障3,000万円で被保険者が死亡すると3,000万円給付されます。

しかし、3,000万円の火災保険に加入していても実際の損害が500万円の場合、保険会社より給付される金額は、実損の500万円となります。

建物や家財が全焼した場合など、全損した場合でなければ、設定金額全額は補償されません。

保険会社の重複加入に注意する

生命保険の場合、複数社に加入しても各保険会社より給付を受けることができます。

一方で、損害保険の場合「実損補償」が基本となりますので、複数社加入しても各保険会社から給付はされません。

損害保険は実損に対してのみ補償されますので、重複加入しないように注意しましょう。

火災保険に付加する保険内容の考え方

先ほどお伝えしたように、火災保険には、家財保険、地震保険、休業補償、各種特約などを任意で付加することができます。

各々の保険内容の考え方について解説します。

家財保険

火災保険は、上図のように建物を補償対象としており、建物内の棚や診察用のベッド、エアコンなどの補償については、家財保険を付加しなければいけません。

火災、台風や竜巻などの被害で家財保険を付加していない場合、建物の損害は補償されますが家財の補償は対象外になりますので注意しましょう。

家財保険の補償額は、家族構成や建物の構造などで目安があるので、詳細は保険会社に確認してください。

なお、家財保険の対象となるものとならないものを挙げると、次の通りとなります。

| 家財保険の対象となるもの | 家財保険の対象とならないもの |

| ・医院内の医療機器や器具類 ・診察用のベッド ・待合室のソファー、テレビ ・本棚や書籍 ・冷蔵庫、掃除機などの家電製品 | ・自動車(自動車保険で補填) ・動植物 ・現金、預金通帳、クレジットカード |

注意しないといけない点は、火災保険によっては、医療機器や器具類など、業務目的の家財が対象外になることもあり得ることです。

医療機器や器具類は、クリニックにとっては大切な財産にあたるので、契約内容をよく確認するようにしましょう。

地震保険

地震や、それに伴う津波の損害を補償する地震保険は、上図のように、契約する火災保険に付加しないと補償されません。

地震保険は国が補償している保険のため、どこの保険会社から加入しても保険料や補償内容に違いはありません。

地震保険の主な補償内容を解説します。

【保険の対象】

地震保険の対象は「居住用建物」および「家財」

【保険金額の設定】

地震保険の保険金額は、火災保険の設定額の30%~50%範囲で設定ができます。

例えば火災保険の設定が5,000万円の場合、地震保険の設定額の上限は2,500万円、下限は1,500万円となります。

ただし、建物は5,000万円、家財は1,000万円が限度額となります。

【保険金の支払い】

保険金の支払いは損害の程度に応じて支払われます。

| 全損 | 保険金額の100% (時価額が限度) |

| 大半損 | 保険金額の60% (時価額の60%が限度) |

| 小半損 | 保険金額の30% (時価額の30%が限度) |

| 一部損 | 保険金額の5% (時価額の5%が限度) |

【保険料の割引】

下記条件に該当する場合、保険料の割引が適用されます。

・免振建築物割引

・耐震等級割引

・耐震診断割引

・建築年割引 ※1981年6月以降に新築された建物

【地震保険の契約期間】

1年から最長5年

長期契約で締結すると割引が適用されます。

保険の対象となる建物の条件や都道府県によっても保険料が異なります。

地震保険を検討する際は条件を確認するようにしましょう。

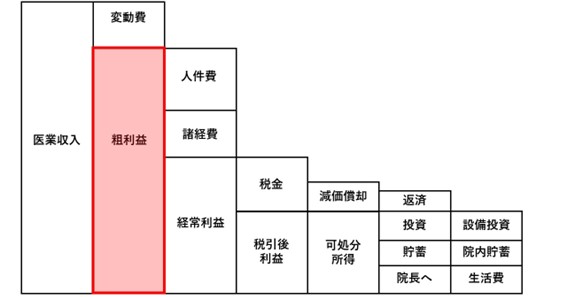

休業補償

ご自宅と医院・クリニックの火災保険の考え方で一番異なる点が休業補償です。

火災や台風、浸水などによって損害を受けたら、診療再開まで売上がゼロになってしまいます。

しかし、スタッフの給与や借入金の返済は休診期間も続けないといけませんし、先生ご自身の生活のために資金は確保しなければいけません。

また、テナント物件の場合は家賃の支払いも発生します。

医院・クリニックの火災保険の場合、休診したことで必要な支払いが滞ることがないように、休業補償は十分検討の余地があります。

売上から薬品等の消耗品の仕入れなどの変動費を差し引いた、上図の粗利益をもとに保険金額を考えるといいでしょう。

目安は、売上(医業収入)の80%程度です。

なお、休業中の所得を補償する所得補償保険や就業不能保険は、あくまで院長先生の病気やケガに対する補償です。

災害時の補償となる火災保険の休業補償とは違う機能を持つので、別々に検討するようにしましょう。

火災保険に付加できる各種特約

保険会社によって特約の種類が異なりますが、任意でオプション補償を付加することもできます。

代表的な特約は下記の通りです。

| 個人賠償責任補償特約 | 物件の所有、使用における偶然の事故や、日常生活における偶然の事故により、他人に損害を与えた場合の補償。 |

| 類焼損害補償特約 | 自宅やクリニックの失火で近隣の住宅や家財に延焼してしまった場合に、類焼先の火災保険で十分に復旧できない場合、法律上の賠償責任が生じないときでも住宅や家財を補償する。 |

| 借家人賠償特約 | 賃貸物件に対して入居者が損害を与えて、大家さんから損害賠償を求められた際の補償。 |

| 居住用建物電気的・機械的事故特約 | 空調・冷暖房設備、給湯設備、充電・発電・蓄電設備などの突発的な事故に対する損害補償 |

特に「個人賠償責任特約」は、物件の所有、使用・管理だけではなく、日常生活における偶然の事故でも損害も補償対象となるので、十分検討の余地があります。

【個人賠償責任特約の補償事例】

・飼い犬が他人に噛みつきケガをさせた

・借りている家財を盗まれた

・水漏れでマンションの階下の部屋を水浸しにした

無償サービス

保険会社によっては、火災保険を契約すると下記のようなサービスが自動付帯されます。

該当する事由が発生した場合は上手に活用しましょう。

【無償サービス例】

・水回りトラブルの専門業者を手配し応急修理を行う水回りクイックサービス

・玄関のドアトラブルの専門業者を手配し開錠する玄関ドアカギ開けサービス

医院・クリニック火災や自然災害のリスクから守る火災保険の選び方

実際契約している火災保険の内容を確認すると、不要な補償が多く付加されていたり、過大補償があったりするケースが多く見受けられます。

いざという時に医院・クリニックがしっかり補償される火災保険の選び方を解説します。

【火災保険・地震保険選びの6つのポイント】

①保険の対象を決める

②建物の構造級別を確認して適合する条件を確認

③補償の範囲を決める

④建物・家財の評価額を決める

⑤保険期間を決める

①保険の対象を決める

火災保険には「建物」と「家財」に分けて補償に加入することができます。

「建物だけ」「家財だけ」「建物+家財両方」のパターンより選択することが可能です。

②建物の構造級別を確認して適合する条件を確認

火災保険は建物を構造級別に定めており、構造によって保険料が大きく異なります。

燃えやすい構造の建物は、燃えにくい構造の建物より保険料が高くなります。

火災保険を選ぶ際は、保険の対象となる建物の構造級別を確認するようにしましょう。

【建物の構造級別例】

・M構造:コンクリート造・鉄筋コンクリート造・耐火建築物(耐火基準)

・T構造:木造で耐火建築物・省令準耐火建物

・H構造:木造(耐火基準無し)

③補償の範囲を決める

前述した火災保険の補償内容を選択します。

地震による損害は地震保険を付加しないと補償されませんので注意しましょう。

・火災・落雷・破裂・爆発

・風災・雹(ひょう)災・雪災

・水濡れ・外部からの物体落下・飛来等・騒擾(そうじょう※)

・盗難

・水災

・破損・汚損等

その他、地震保険、休業補償、その他の各種特約の付加について、十分検討するようにしましょう。

地震保険は「建物」「家財」それぞれに付加することができます。

・火災保険+建物のみ地震保険付加

・火災保険+家財のみ地震保険付加

・火災保険+建物・家財両方に地震保険付加

火災保険同様、長期契約が可能で1年から最長5年まで一括契約することができます。

④建物・家財の評価額を決める

火災保険・家財保険の補償額を設定する必要があります。

建物の住所・㎡数(建物広さ)を入力すると、各保険会社によって評価額が表示され、評価額範囲内で補償額を設定することが可能です。

マンションなどは共有部分がありますので、仮に5,000万円で購入した場合でも評価額が1,500万円などのケースもあります。 このようなケースでは、保険会社に申請を行うことで評価額の上限をあげることが可能なケースもありますので相談してみましょう。

⑤保険期間を決める

加入する火災保険の保険期間を1年から最長10年まで一括で加入することができます。

長期契約を結ぶことで、保険料を割安で締結することが可能です。

例えば、あるネット系損保の試算結果を算出すると、次のようになります。

| 1年契約 | 10年一括契約 | |

| 1年間の保険料 | 22,350円 | ― |

| 10年間の保険料 | 223,500円 | 188,230円 |

仮に長期契約を締結し5年後に見直しを行い解約した場合、残存期間の保険料は戻ってきます。

火災保険料は年々値上がり傾向ですので、支払いに余裕がある場合は長期契約を検討することをおすすめします。

長期契約後に保険料が値上がりしても、値上がり前の保険料で満期まで補償を継続することが可能です。

【まとめ】必要最低限の補償が付いている火災保険に契約する

火災保険の補償内容や選び方について解説しました。

台風や豪雨の増加、今後想定される首都圏直下型地震・南海トラフ地震などの影響を受け火災保険や地震保険の保険料が年々値上がりしています。

そのため、必要以上の補償内容に加入すると、保険料負担が大きくなります。

また、医院・クリニックの火災保険は、休業補償など自宅とは違うリスクマネジメントが必要で、不十分な補償内容とならないように注意が必要です。 本記事が、医院経営のリスク対策として火災保険・地震保険を上手に活用するきっかけになれば幸いです。

税理士法人テラスのグループ法人であるFPテラスでは、開業医の先生に合った生命保険のご提案ができる医療専門FPが在籍しています。最新の保険商品の知識も踏まえ、今後のライフプランや事業状況に応じて、医療専門FPは適切な保険戦略を提供します。保険税務に詳しい税理士も在籍しているので、ぜひご相談ください。

監修者

笠浪 真

税理士法人テラス 代表税理士

税理士・行政書士

MBA | 慶應義塾大学大学院 医療マネジメント専攻 修士号

1978年生まれ。京都府出身。藤沢市在住。大学卒業後、大手会計事務所・法律事務所等にて10年勤務。税務・法務・労務の知識とノウハウを習得して、平成23年に独立開業。

現在、総勢52人(令和3年10月1日現在)のスタッフを抱え、クライアント数は法人・個人を含め約300社。

息子が交通事故に遭遇した際に、医師のおかげで一命をとりとめたことをきっかけに、今度は自分が医療業界へ恩返ししたいという思いに至る。

医院開業・医院経営・スタッフ採用・医療法人化・税務調査・事業承継などこれまでの相談件数は2,000件を超える。その豊富な事例とノウハウを問題解決パターンごとに分類し、クライアントに提供するだけでなく、オウンドメディア『開業医の教科書®︎』にて一般にも公開する。

医院の売上を増やすだけでなく、節税、労務などあらゆる経営課題を解決する。全てをワンストップで一任できる安心感から、医師からの紹介が絶えない。病院で息子の命を助けてもらったからこそ「ひとつでも多くの医院を永続的に繁栄させること」を使命とし、開業医の院長の経営参謀として活動している。