医療法人と個人開業医の違いは?法人化のメリット・デメリットやタイミングの目安を詳細解説

医院開業して数年経ち経営が安定してくると、多くの開業医の先生は、所得税の負担などを理由に医療法人の設立を検討します。

しかし、「そろそろ医療法人化しようかな」と思っても、本当にベストタイミングかどうかはよく検討する必要があります。

一度医療法人化すると、個人の開業医に戻ることは簡単ではありません。

そこで、今回は、医療法人と個人開業医の違いや、医療法人化のメリット・デメリットを解説したうえで、具体的な法人化の目安をお伝えします。

医療法人化を検討中の先生は、最後までご覧ください。

医療法人と個人開業医の税金対策上の7つの違い

医療法人化を検討している先生は、医療法人と個人開業医の違いについて、しっかり把握しておくことが大切です。

まずは、医療法人と個人開業医の税金対策上の違いについてお伝えします。

なお、医療法人の税金対策については、以下の記事も併せてご覧ください。

所得税・法人税の違い

開業医の先生が、医療法人化を検討する一番のきっかけは、やはり所得税と法人税の違いによるものです。

所得税と、医療法人の法人税の速算表は次の通りです。

【所得税の速算表】

| 課税所得金額 | 税率 | 控除額 |

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円超 | 45% | 4,796,000円 |

※国税庁「No.2260 所得税の税率」をもとに作成

【医療法人の法人税の速算表】

| 課税所得金額 | 税率 |

| 年800万円以下の部分 | 15% |

| 年800万円を超える部分 | 23.2% |

※租税特別措置法第67条の2第1項に規定する国税庁長官の承認を受けた特定医療法人を除く

※国税庁「No.5759 法人税の税率」をもとに作成

法人税の税率は、15~23.2%であることに対して、所得税の場合は所得900万円を超えると33%、1,800万円を超えると40%と、税率が上がります。

つまり、ある程度の所得になってくると、個人事業主で所得税を支払うより、医療法人化して法人税を支払う方が税金対策になります。

医院・クリニックの財務状況によって若干変わりますが、年間の所得が1,800万円を超えてくると法人化した方が有利になります。

そのため、後述するように、年間の所得が1,800万円前後になれば医療法人化のタイミングである可能性が高いです。

給与所得控除の有無

医療法人化すると、理事長など役員の給料は医療法人から受け取るという形になり、給与所得控除が適用されます。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) | 給与所得控除額 |

| 1,900,000円まで | 650,000円 |

| 1,900,001円から 3,600,000円まで | 収入金額×30%+80,000円 |

| 3,600,001円から 6,600,000円まで | 収入金額×20%+440,000円 |

| 6,600,001円から 8,500,000円まで | 収入金額×10%+1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

※国税庁「No.1410 給与所得控除」より抜粋

個人医院・クリニックの事業所得が、そのまま所得税の対象とされるのに対し、医療法人にすることで、給与所得控除の分、所得税を減額することができます。

親族との所得分散の有無

医療法人化すると、親族との所得分散ができるようになります。

所得分散とは、個人の所得を複数人に配分することで、税負担を軽減する方法で、親族経営でよく行われます。

たとえば、理事長1人で年収3,000万円の場合は、所得税が40%になりますが、配偶者と1,500万円ずつであれば33%に軽減されます。

給与所得控除も2人分適用される点も大きく、所得税に大きな差が出ます。

個人事業主の開業医では、青色事業専従者給与しか認められず、上記のような所得分散はできません。

また、青色専従者給与は専従が条件であるため、実質的には配偶者が対象になることがほとんどです。

しかし、医療法人では配偶者以外の親族なども役員にすることができ、非常勤役員報酬を支払うことも可能になります。

たとえば開業医の先生の両親2名に理事になってもらい、管理業務を行ってもらうとします。

報酬として年間100万円ずつ支給すれば、計200万円の利益の圧縮が可能になります。

役員の生命保険料の経費計上の有無

医療法人化の際は、法人保険など生命保険関係の見直しも必要になります。

医療法人では、役員を被保険者として退職金を目的とした生命保険に加入し、支払った保険料の一部を損金計上できるためです。

契約者および解約返戻金の受取人は医療法人となるので、対象者全員が保険に加入していれば、支払った保険料の一部が医療法人の経費となります。

個人では、どれだけ生命保険料を支払っても最大12万円/年の生命保険料控除のみなので、節税効果は大きいものです。

しかし、原則対象者全員が加入していないと、加入者への「給与」として所得税が課されることもあるので注意してください。

以前のような解約返戻率が高く、節税目的で活用されていた全額損金・半額損金タイプの保険はなくなりましたが、それでも死亡保障や退職金の積立としては有効です。

役員に対する退職金の経費計上が可能

個人事業の場合、事業主や専従者に対する退職金は必要経費になりません。

しかし医療法人にすると、適正な退職金規程に則った役員退職金は経費とすることができます。

退職金は給与と比較しても、次のように退職所得控除が適用されるため、所得税負担が大幅に優遇されています。

【退職所得の金額の計算式】

退職所得の金額=(退職手当等の収入金額-退職所得控除額)×1/2

【退職所得控除の計算式】

| 勤続年数 | 退職所得控除額 |

| 20年以下 | 40万円×勤続年数(ただし、80万円未満の場合は80万円) |

| 20年超 | 800万円+70万円×(勤続年数-20年) |

※国税庁「No.1420 退職金を受け取ったとき(退職所得)」をもとに作成

所得税の課税対象となる退職所得が、退職金の半分以下になるというのは、かなり大きな節税効果があります。

赤字繰越の違い

個人事業主の医院では、赤字の繰越は3年が限度です。

それに対し、医療法人では、10年間繰り越すことができます。

キャッシュフローの違い

医療法人は、ある程度の売上になれば個人開業医より税金面有利になることが多いですが、気を付けなければいけないのがキャッシュフローの違いです。

個人開業の医院の場合は、個人と法人という区分がなく、プライベートな生活の中に個人事業があるという扱いになります。

個人で使えるお金は多いものの、法人に比べて経費として認められないものが多く、確定申告ではかなり厳しい見方をされるでしょう。

一方、医療法人であれば個人開業に比べて「必要な支出はまず経費」が前提です。

もちろん、医療法人でも理事長や役員が私的に使ったものは経費からは除かれます。

しかし、個人開業では「プライベートな支出は経費とは認められない」のに対して、「必要な支出はまず経費」という医療法人の税務上のメリットは大きいでしょう。

これは、医療法人は、個人のお金と法人のお金を明確に区分されるためです。

明確に区分されるだけに、法人のお金を勝手に個人で使うことができない点は注意しなければいけません。

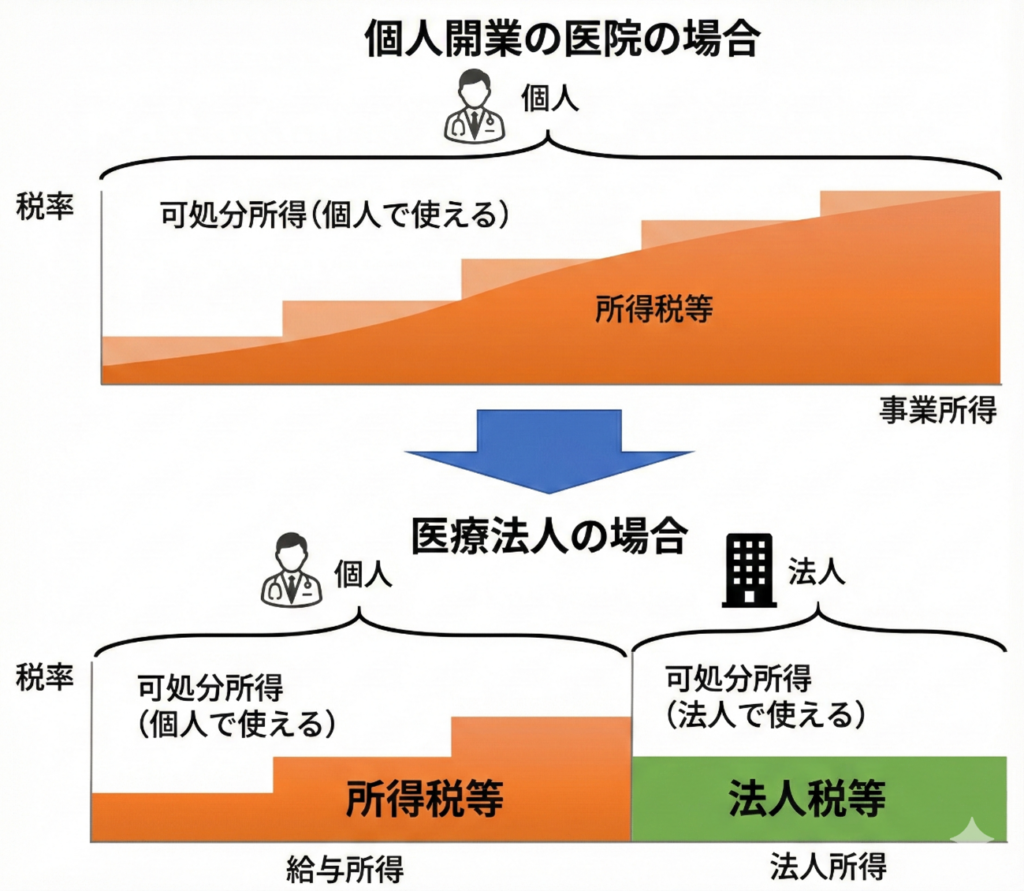

自由に使えるお金と税率の違いについて、個人開業医と医療法人のイメージを図示すると以下のようになります。

一定の所得がある場合、医療法人化することで所得のメカニズムが変化し、一般的な事業に対する税金はトータルで見た場合、減少することになります。

しかし、個人だけを見た場合、可処分所得が減少しており、その分法人に蓄積していきます。

そうすると、院長先生が個人で借り入れがある場合などは特に、個人だけで見ると法人化の恩恵を受けないことになります。

たとえば、住宅ローンなどの借り入れがあったり、子供の学費などの大きな支出が予定されたりして、法人資産を個人に移すケースを考えましょう。

一般的には福利厚生を目的とした場合以外は認められないため、役員報酬を一時的に引き上げることが考えられます。

しかし、この場合、税率が所得税(最大45%)と住民税(10%)を合わせて合計最大55%になり、結局可処分所得が減ってしまう可能性があります。

また、役員報酬はそれほど頻繁な変更ができない点にも注意が必要です。

将来的に個人的な大きな支払いを予定している際は、キャッシュフローの違いも視野に入れて医療法人化を計画した方がいいでしょう。

自由に使えるお金が減ってしまい、医療法人化して後悔したという話もよく耳にします。

医療法人と個人開業医の税金対策以外の5つの違い

医療法人と個人開業医では、税金対策以外の違いも様々あり、いずれも重要です。

税金対策以外でも、次のことを考慮して、税理士と十分相談するようにしてください。

事務作業のコストの違い

医療法人化によって税負担が軽減される一方で、個人の医院・クリニックにはかからないコストがかかってきます。

そのうちの1つが、運営事務負担の増加に伴う運営コストの発生です。

医療法人化すると、「医療法人運営管理指導要綱」に沿った運営が求められ、事業報告書や財産目録の作成、社員総会の開催、監査対応などを定期的に行わないといけません。

税理士や司法書士などの士業の力を借りる機会が増えて、かかる料金も個人医院・クリニックの頃より高額になります。

医療法人化により独自のコスト負担も考慮しなければいけません。

社会保険加入の違い

個人医院・クリニックの場合は、常勤スタッフが5名以下であれば社会保険の加入義務はありません。

一方、医療法人になると人数にかかわらず常勤スタッフは、社会保険に強制加入となります。

厚生年金保険の適用事業所となるのは、株式会社などの法人の事業所(事業主のみの場合を含む)です。また、従業員が常時5人以上いる個人の事業所についても、農林漁業、サービス業などの場合を除いて厚生年金保険の適用事業所となります。被保険者となるべき従業員を使用している場合は、必ず加入手続きをしなければいけません。

※日本年金機構「適用事業所と被保険者」より抜粋

医療法人の場合、社会保険の強制加入により、月々かかる人件費が約15%程度変わると言われています。

実際に、医療法人化することによって、どれくらい社会保険料の負担が変わるか、シミュレーションしておく必要があるでしょう。

ただ、後述するように人材採用という点では、社会保険に加入しておいた方が有利になります。

事業承継・相続の違い

開業した以上は、相続や事業承継の問題は避けて通れないものがありますが、医療法人のほうがスムーズに進めることができます。

個人の場合は、土地・不動産などクリニックに関係するすべての財産と債務が相続税の課税対象となります。

つまり、クリニックの土地建物や医療機器などの財産と債務を個々に評価することになります。

一方、個人とは別人格の医療法人の場合は、経営者を交代させ、理事長の変更、出資や基金を承継すれば完結します。

分院展開・事業拡大の可否

個人の医院・クリニックでは、経営できるのは診療所1箇所のみです。

一方で、医療法人になると、分院展開が可能になりますし、診療所以外にも介護老人保健施設や有料老人ホーム、看護師養成所などの事業展開が可能です。

分院展開や事業拡大を見据えている先生は、医療法人化が必須となります。

医療法人の具体的な業務範囲や分院展開については、以下の記事をご覧ください。

社会的信用力の違い

医療機関は、そもそも社会的信用力が高いですが、医療法人化することで、さらに信用力が高まります。

そのため、金利や借入期間など、有利な条件で金融機関の融資を得ることができる傾向にあります。

また、採用でも医療法人の方が、社会保険は確実に加入できますし、安心して働ける印象を与えます。

分院展開まで考えていなくても、経営基盤を強化したいような場合は医療法人化を検討した方がいいでしょう。

医療法人化するメリット・デメリットやタイミングの目安

医療法人と個人開業医の違いを、メリット・デメリットの観点でまとめたうえで、医療法人化のベストタイミングをお伝えします。

医療法人化する際は、次のことを考慮して慎重にシミュレーションして検討するようにしましょう。

医療法人化するメリット

医療法人と個人開業医の違いから、医療法人化するメリットを整理すると、次のようになります。

・所得が大きくなると税制面で優遇される

・事業承継がスムーズにできる

・分院展開や事業拡大ができる

・金融機関の融資で有利になる

・スタッフ採用で有利になる

いずれも、先に述べた通りです。

節税メリットが高く、医院・クリニックをさらにスケールさせたい場合は、医療法人化を前向きに考えるといいでしょう。

医療法人化するデメリット

次に、医療法人化するデメリットについては、次の通りです。

・常勤スタッフの社会保険が強制加入となる

・運営事務コストが増加する

・所得が低いうちは税制面の優遇を受けられない

・個人で自由に使えるお金が減る

・簡単に個人医院・クリニックに戻ることができない

こちらについても、先に述べた通りです。

医療法人化のメリットだけでなく、デメリットについても目を向けて慎重に検討しましょう。

医療法人化するタイミングの目安

あくまで目安ですが、今までのことを踏まえて、医療法人化するタイミングは、次の条件を満たしているときです。

①年間所得が1,800万円を超えている場合

②将来、住宅ローンや学費などで多額のお金が必要にならない場合

③分院展開や介護事業などの事業拡大のプランがある場合

④社会保険診療報酬が5,000万円を超えている場合

⑤医療機器の償却期間が終わるタイミング(開業6年)

①②③については、先に述べた通りです。

④については、社会保険診療報酬が5,000万円以下の場合、実際の経費計上なしで概算経費率を用いて税金を安く計算できる特例があります。

5,000万円(もしくは自由診療を含めて7,000万円)を超えると、概算経費が適用できず、実額経費になるため、所得税負担が大きくなります。

このタイミングで医療法人化することで、大きくなった税負担を、医療法人の税制優遇でカバーできるようになります。

⑤の医療機器の償却期間が終わる頃を医療法人化のタイミングにしているのも、所得税負担が大きくなるからです。

【まとめ】医療法人化は慎重にシミュレーションして適切な判断を

以上、医療法人と個人開業医の違いや、医療法人化のメリット・デメリットやタイミングの目安についてお伝えしました。

医院経営が軌道に乗って、さらに飛躍したいのであれば、医療法人化は避けられない道です。

ただ、医療法人化にはメリットだけでなく、デメリットもあります。

メリット・デメリットを考慮して、十分にシミュレーションして、医療法人化するかどうか慎重に見極めましょう。

なお、医療法人設立の手続きやスケジュールについては、以下の記事をご覧ください。

税理士法人テラスでも、医療法人化の相談やシミュレーション、医療法人設立サポートを行っています。

将来的に医療法人化を検討している先生は、お気軽にご相談ください。

監修者

笠浪 真

税理士法人テラス 代表税理士

税理士・行政書士

MBA | 慶應義塾大学大学院 医療マネジメント専攻 修士号

1978年生まれ。京都府出身。藤沢市在住。大学卒業後、大手会計事務所・法律事務所等にて10年勤務。税務・法務・労務の知識とノウハウを習得して、平成23年に独立開業。

現在、総勢52人(令和3年10月1日現在)のスタッフを抱え、クライアント数は法人・個人を含め約300社。

息子が交通事故に遭遇した際に、医師のおかげで一命をとりとめたことをきっかけに、今度は自分が医療業界へ恩返ししたいという思いに至る。

医院開業・医院経営・スタッフ採用・医療法人化・税務調査・事業承継などこれまでの相談件数は2,000件を超える。その豊富な事例とノウハウを問題解決パターンごとに分類し、クライアントに提供するだけでなく、オウンドメディア『開業医の教科書®︎』にて一般にも公開する。

医院の売上を増やすだけでなく、節税、労務などあらゆる経営課題を解決する。全てをワンストップで一任できる安心感から、医師からの紹介が絶えない。病院で息子の命を助けてもらったからこそ「ひとつでも多くの医院を永続的に繁栄させること」を使命とし、開業医の院長の経営参謀として活動している。