【図解あり】企業型確定拠出年金の導入による社会保険料の削減と福利厚生の充実

医院開業後、重くのしかかってくる社会保険料の負担に悩まされる先生も多いのではないでしょうか?

特に社会保険料は労使折半で負担をする必要があるため、スタッフの増加と比例して負担が増えていきます。

しかし、スタッフの福利厚生として導入できる国の制度である企業型確定拠出年金(401k)を活用することで、社会保険料の負担を軽減することができます。

医院・クリニックでも厚生年金に加入していれば企業型確定拠出年金に加入することは可能です。

企業型確定拠出年金を導入することで、社会保険料を軽減できることと同時に、福利厚生を充実させることができます。

確定拠出年金の概要と他の年金制度との違い

まずは、確定給付企業年金など他の年金制度との違いなど、確定拠出年金(DC)の概要についてお伝えします。

年金については、いくつか種類があるので、基本的なところは押さえておきましょう。

そもそも確定拠出年金とは?

確定拠出年金とは、スタッフの年金上乗せを行う福利厚生制度として、2001年 に導入されました。

確定拠出年金には、大きく分けて個人型(iDeCo)と企業型確定拠出年金(401k)があります。

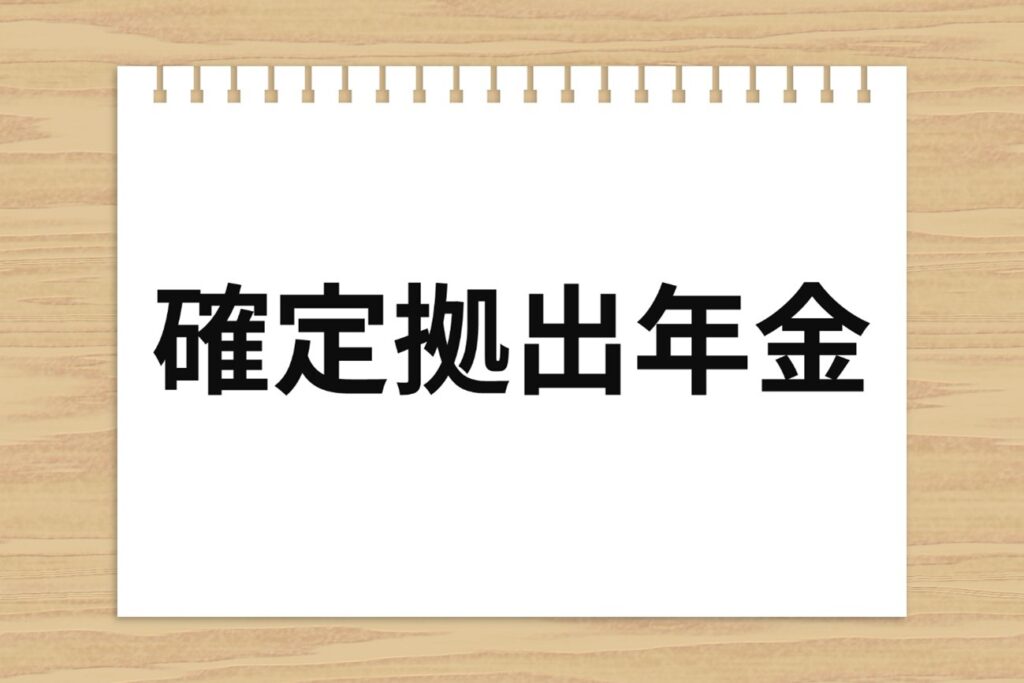

上図の1~2階にある国民年金や厚生年金が公的年金と言われ、強制的に加入しなければいけません。

一方、3階部分に当たる年金制度は私的年金と言われ、事業主の加入義務はなく、導入するかどうかを選択できます。

確定拠出年金は、この3階建て部分の年金制度に該当します。

確定拠出年金と他の年金制度の違い

3階部分にあたる年金制度には、確定拠出年金の他に厚生年金基金、確定給付企業年金(DB)、中小企業退職金共済などがあります。

| 厚生年金に上乗せして年金給付を行う仕組み。現在は事実上廃止され、導入不可となっている。 | |

| 資産運用の成績によって受給額は変動せず、加入期間や在職中の平均金給与額などに応じて受給額が決まる年金制度。スタッフだけでなく役員も加入できる。 | |

| 確定拠出年金(DC) | 資産運用の成績によって受給額が変動する年金制度。企業型と個人型(iDeCo)に分けられる。スタッフだけでなく役員も加入できる。 |

| 確定給付企業年金同様、運用成績による変動のない年金制度。加入はスタッフに限定され、強制加入となる。 |

高度経済成長期の昭和時代、3階部分の年金制度として主流だったのは厚生年金基金です。

しかし、厚生年金基金は高度経済成長やバブル経済の恩恵を受けた制度で、バブル崩壊後は大きく運用状況が悪化しました。

社会問題になったので覚えている先生も多いのではないでしょうか?

そのため、2014年 に法改正が行われ、現在、厚生年金基金は事実上廃止されています。

現在、3階部分の年金制度として主流になっているのは、資産運用の成績によって変動がない確定給付企業年金(DB)と、変動のある企業型確定拠出年金(DC)です。

従来、企業型確定拠出年金は最低でも50~100人程度の加入が必要で、しかも全員加入が原則だったため、なかなか導入が進みませんでした。

従来の条件では、中小規模の医科歯科クリニックではほとんど対象外となってしまうでしょう。

しかし、現在は上記のような条件がなくても加入できる企業型確定拠出年金があるので、非常に導入しやすくなっています。

新NISAなど、国が積極的に投資を推奨しており、資産運用に興味を持つ人が増えているので、福利厚生の手段として検討の余地はあるでしょう。

企業型確定拠出年金(401k)とiDeCoの違いや併用・移換について

企業型確定拠出年金(401k)と個人型の確定拠出年金であるiDeCoの違いについてお伝えします。

企業型確定拠出年金とiDeCoは、併用することができます。

また、2024年12月には拠出限度額が改正され、さらに併用しやすくなりました。

iDeCoについての詳細は、以下の記事を参考にしてください。

企業型確定拠出年金とiDeCoの違い

企業型確定拠出年金とiDeCoの最も大きな違いは、福利厚生の制度かどうかです。

iDeCoは、個人型という名の通り、福利厚生ではなく、自助努力の制度になるので、掛金や手数料などは自己負担となります(iDeCo+を除く)。

一方で、企業型確定拠出年金は、掛金や手数料などが事業主の負担となります。

ただし、後述するようにプランによっては加入者も拠出が可能です。

資産運用の選定方法 は、iDeCoも企業型確定拠出年金も、提示された運用商品から加入者が決めることになります。

ただし、企業型確定拠出年金については、事業主が投資教育の機会を与えることが必要となります。

企業型確定拠出年金とiDeCoの違いをまとめると次の通りとなります。

| iDeCo | ||

| 実施主体 | 企業型年金規約の承認を受けた事業主 | 国民年金基金連合会 |

| 加入対象者 | 実施企業に勤務する従業員 | 会社員、公務員、自営業者、主婦など |

| 掛金 | 事業主拠出 ※規約に定めた場合は加入者も拠出可能 | 加入者拠出 |

| 税制(拠出時) | 非課税 ■事業主が拠出:全額損金算入 ■加入者が拠出:全額所得控除(小規模企業共済等掛金控除) | 非課税 ■加入者が拠出:全額所得控除(小規模企業共済等掛金控除) ■iDeCo+を利用し事業主が拠出:全額損金算入 |

| 税制(給付時) | ■年金として受給:公的年金等控除 ■一時金として受給:退職所得控除 | |

| 引き出し | 原則60歳まで不可 | |

両者ともに拠出時や運用時の税金が非課税となる点は、加入者にとって大きなメリットとなります。

企業型確定拠出年金とiDeCoは併用可能

かつて、企業型確定拠出年金の加入者がiDeCoに加入するには、iDeCoの加入を認める規約の定めが必要でした。

そのため、企業型確定拠出年金とiDeCoは併用が難しかったのですが、2022年10月以降は、規約の定めがなくても併用できるようになりました。

iDeCoに加入している人は企業型確定拠出年金に、企業型確定拠出年金に加入している人はiDeCoに加入しやすくなったのです。

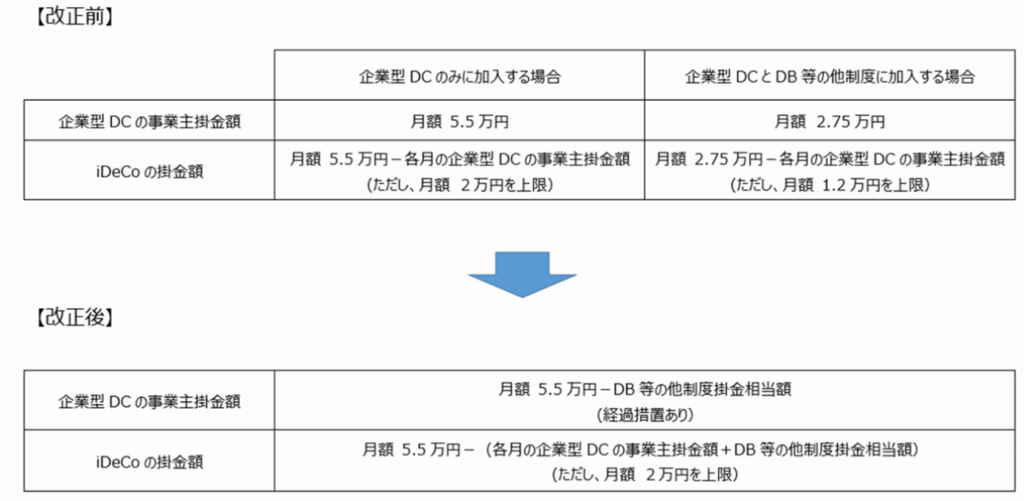

なお、企業型確定拠出年金と、iDeCoの拠出限度額については、2024年12月から変更になります。

※厚生労働省「確定給付企業年金制度の主な改正(令和6年12月1日施行) 」より抜粋

上の表のように、拠出限度額の計算式は一本化され、実質的にiDeCoの拠出限度額の上限が引き上げられています。

つまり、ますます企業型確定拠出年金とiDeCoの併用がしやすくなったのです。

ただし、 企業型拠出年金で、マッチング拠出を選択している方はiDeCoと併用できないので注意してください。

併用したい場合は、加入者が事業主にマッチング拠出の停止を申し出る必要があります。

企業型確定拠出年金に加入したスタッフが退職した場合はiDeCoなどに移換する

企業型確定拠出年金で積み立てた資産は、原則60歳まで引き出すことができません。

さらに加入期間が10年未満の場合、最大65歳まで支給開始年齢が先延ばしになります。

それまでにスタッフが退職した場合は、積み立てた年金を他の年金制度に移さなければいけません。

転職先に企業型確定拠出年金や確定給付企業年金がなかったり、自営業者になったりする場合は、基本的にはiDeCoに移すことになります。

多くのスタッフが気にする点なので、しっかりと伝えたうえで手続き方法なども周知しておく必要があるでしょう。

iDeCo加入者が入職したら他の年金制度へ移換することは可能

逆に、iDeCo加入者が入職してきた場合は、企業型確定拠出年金や確定給付企業年金へ移換することが可能となります。

企業型確定拠出年金(DC)、確定給付企業年金(DB)とiDeCoの移換についてまとめると、次表のようになります。

| 移管前 | DB(※) | 企業型DC | iDeCo | |

| DB | ||||

| 企業型DC | ||||

| iDeCo | ||||

NISAと確定拠出年金との3つの違い

スタッフにとって、資産形成の選択肢は企業型確定拠出年金やiDeCoの他、NISAもあります。

どれも運用益が非課税になる税制優遇制度がある投資であるため、スタッフにとっては悩みどころです。

2024年開始の新NISAに関心が高い人も少なくありません。

そこで、NISAと確定拠出年金の違いを簡単に比較表にすると次表のようになります。

| NISA | 確定拠出年金 | |

| 目的 | 住宅購入、教育資金、老後資金など | 老後資金 |

| 投資対象商品 | 上場株式、投資信託、ETF(上場投資信託)、 REIT(不動産投資信託)など | 投資信託、定期預金、保険商品 |

| 対象年齢 | 18歳以上 | 原則20歳以上60歳未満 (条件付きで65歳未満も可) |

| 運用の上限額 | ※新NISAの場合はつみたて投資枠が月10万円、成長投資枠が月20万円 | 企業型確定拠出年金とiDeCoを合わせて月55,000円 |

| いつでも可能 | 原則60歳以降 | |

| 税制優遇 | 運用益が非課税 | ・掛金の全額所得控除 ・運用益が非課税 ・受取時に公的年金等控除または退職所得控除の対象 |

特に、次の3点について詳しくお伝えします。

【違い①】引き出し可能時期

企業型確定拠出年金やiDeCoが原則60歳まで引き出しができないことに対して、NISAはいつでも引き出しが可能です。

このため、企業型確定拠出年金は、老後資金の資産形成という明確な目的があります。

一方で、NISAの場合はいつでも引き出しが可能であるため、老後資金だけでなく、教育資金や住宅購入といった各々のライフイベントにも対応できます。

ただ、税制優遇制度という点では、確定拠出年金は、運用益が非課税になる他、掛金を所得控除できますし、受け取り時にも退職所得控除や公的年金等控除の対象となります。

NISAでは給与天引きという形を取らないので、運用益が非課税になるだけになります。そのため、確定拠出年金の方は税制優遇制度が手厚いと言えます。

そのため、老後資金を形成していきたい方には、どちらかというと確定拠出年金の方が向いているでしょう。

後述する選択制の企業型確定拠出年金であれば、社会保険料も削減できます。 つまり、運用目的によって確定拠出年金とNISAでは選択肢が変わってきますし、実際併用している方も少なくありません。

【違い②】月額の積立投資額

もう1つの大きな違いが、月額の積立投資額です。

確定拠出年金は、企業型確定拠出年金とiDeCoを合わせて月55,000円(年間66万円)が限度です。

一方で、投資上限枠が大幅拡充された新NISAは、つみたて投資枠が月10万円(年間120万円)、成長投資枠が月20万円(年間240万円)まで投資可能です。

より積極的に投資で運用したいという方は、確定拠出年金だけではなく、新NISAも併用して老後資金を形成するという手があります。

ただ、いずれも元本割れリスクはあるので、無理のない範囲で分散投資した方がいいでしょう。

【違い③】資産運用商品

確定拠出年金とNISAでは、運用商品にも違いがあります。

確定拠出年金は、定期預金、保険商品、投資信託になります。

一方で、NISAの場合は上場株式、投資信託、ETF(上場投資信託)、REIT(不動産投資信託)など様々な選択肢があります。

特に自分で銘柄を選びながら積極的にリターンを追求したいならNISAの方が向いているでしょう。

一方で、ある程度決まった形のなかから選びたい方やリスクを抑えたい方は確定拠出年金の方が合っています。

ただ、NISAでも、金融庁の条件を満たした、比較的ローリスクのつみたて投資枠に限定することはできます。

企業型確定拠出年金の主な3タイプ

企業型確定拠出年金には、様々なプランはありますが、大きく分けると3つがあります。

簡単に、各々の特徴について押さえておきましょう。

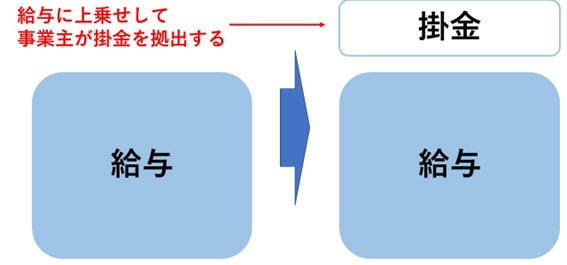

給与に上乗せして支給するタイプ

給与体系はそのままにして、加入者の給与に上乗せして事業主が掛金を拠出するタイプです。

事業主が拠出した掛金については、福利厚生費として損金算入できます。

給与とは別になるので、上乗せ分の社会保険料の負担は発生しないメリットがあります。

つまり、給与を増やすより、このタイプの確定拠出年金の掛金をプラスする方が、社会保険料を安くできることになります。

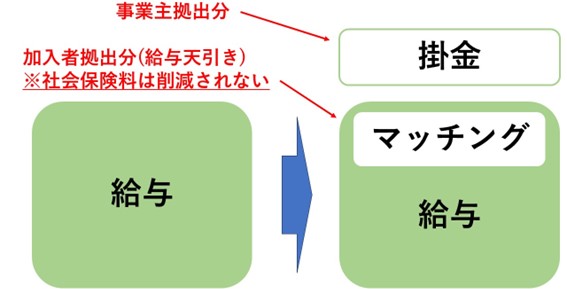

マッチング拠出

マッチング拠出は、すでに雇用主が拠出している企業型確定拠出年金の掛金に、加入者自身が掛金を上乗せする仕組みです。

加入者が自分で上乗せした分は、給与から天引きされるようになっています。

後述する選択制の企業型確定拠出年金と違って、加入者が自分で拠出した分は給与とされるため、社会保険料の削減効果はありません。

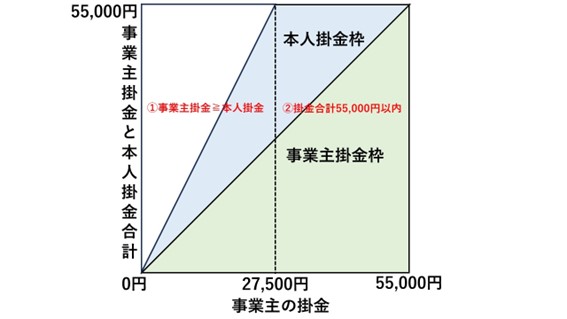

マッチング拠出で注意しなければいけないのは、加入者の掛金の上限です。

上図のように、事業主の掛金との合計で、拠出限度額である55,000円を超えることができません。

また、マッチング拠出には、主たる拠出者は事業主という考えがあるため、事業主の掛金≧加入者の掛金とする必要があります。

事業主の掛金が少ないと、加入者の掛金も制限される点に注意が必要です。

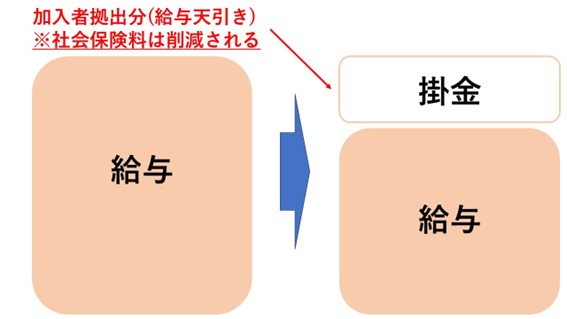

選択制

選択制の企業型確定拠出年金は、加入者が給与の一部を確定拠出年金の掛金にするか否かを選択できる仕組みです。

確定拠出年金の掛金にしなければ、加入者は全額給与として受け取ることになります。

選択制の場合、給与から加入者自身が拠出した分は給与とはみなされず、標準報酬月額が減るので社会保険料が軽減されます。

東京都の令和6年度保険料額表 を参考にすると、標準報酬月額30万円(22等級)のスタッフの社会保険料は、次の通りです(介護保険第2号被保険者に該当しない場合)。

月額健康保険料:29,940円

月額厚生年金保険料:54,900円

月額の社会保険料:29,940円+54,900円=84,840円

事業主負担分(労使折半):84,840円÷2=42,420円

このスタッフが、月2万円を選択制確定拠出年金へ拠出すると、標準月額報酬は28万円(21等級)になるので、社会保険料は次の通りになります。

月額健康保険料:27,944円

月額厚生年金保険料:51,240円

月額の社会保険料:27,944円+51,240円=79,184円

事業主負担分(労使折半):79,184円÷2=39,592円

つまり、42,420円-39,592円=2,828円の月額社会保険料が削減されます。

もちろん、給与が高いスタッフに対しては、さらに社会保険料削減効果が高くなります。

自分の負担なく社会保険料の削減効果を享受しながら福利厚生制度を提供できる、事業主のメリットが大きい方法になります。

なお、先の給与から上乗せして支給するタイプと選択制を組み合わせたタイプの企業型確定拠出年金もあります。

各々の企業型確定拠出年金のメリット・デメリット

ここまで紹介した3パターンの企業型確定拠出年金の事業主、加入者側のメリット・デメリットは下表の通りです。

【事業主から見た企業型確定拠出年金のメリット・デメリット】

| メリット | デメリット | |

| 共通 | ・福利厚生が充実していると見られるので求人上有利になる ・スタッフが定着しやすくなる ・役員も加入できる | ・就業規則など諸規定の見直しが必要になる ・管理コストがかかる ・投資教育の場を提供する義務が発生する ・途中解約ができない点が反発されやすい |

| 給料上乗せ | ・事業主の掛金に社会保険料がかからない ・福利厚生費として損金算入できる ・退職金制度の代替にできる | ・事業主の負担が増える |

| ・事業主の掛金に社会保険料がかからない ・福利厚生費として損金算入できる ・退職金制度の代替にできる | ・事業主の負担が増える ・加入者が上乗せした部分は社会保険料が軽減されない | |

| 選択制 | ・事業主の掛金負担がない ・社会保険料を軽減できる ・スタッフが自分で加入するかどうか決められるので理解を得られる | ・事業主負担がないので損金算入できない |

【加入者から見た企業型確定拠出年金のメリット・デメリット】

| メリット | デメリット | |

| 共通部分 | ・拠出金は全額所得控除 ・運用益非課税 ・一時金として受給すると退職所得控除扱いになる ・年金として受給すると公的年金控除となる ・掛金を柔軟に変更できる | ・元本割れリスクがある ・資産運用の知識が必要となる ・原則60歳まで途中解約ができない ・加入期間が10年未満の場合は、 支給開始年齢が先延ばしになる |

| 給与上乗せ | ・給与の手取りをプラスして 掛金を事業主にかけてもらえる | ・退職金の代替として利用された場合、 退職金が減る可能性がある |

| マッチング型 | ・給与の手取りをプラスして掛金を事業主にかけてもらえる ・事業主だけでなく加入者も掛金をかけられる ・加入者掛金額は0円でもいい | ・加入者が上乗せした部分は社会保険料が軽減されない ・事業主の掛金が少ないと加入者の掛金も少なくなる ・給与の手取りが減る ・iDeCoと併用できない |

| 選択制 | ・自分で加入するかどうか選べる ・社会保険料負担が軽減する | ・社会保険料軽減によって年金受給額や傷病手当金が減少する ・給与の手取りが減る |

このように、企業型確定拠出年金については、各々でメリット・デメリットがあります。

クリニックとして掛金を拠出することが難しいが、確定拠出年金を導入したいなら、選択制の企業型確定拠出年金がおすすめです。

事業者負担なく、社会保険料負担を軽減できるので、人件費を削減しながらスタッフに福利厚生制度を提供できます。

また、選択制であれば加入するかどうかを自分で選ぶことができるので、スタッフの理解を得やすいです。

開業したばかりの医院・クリニックでも選択制の企業型確定拠出年金であれば導入しやすいので、検討の余地は十分あるでしょう。

【まとめ】社会保険料を削減しながら福利厚生の充実を

iDeCoや新NISAだけでなく、企業型確定拠出年金も以前より導入しやすくなっています。

NISAも確定拠出年金も、時間的なリスク分散ができる有効な資産運用の選択肢の1つで、多くの人が関心を寄せています。

福利厚生の充実を図るためにも、企業型確定拠出年金の導入を検討するといいでしょう。

特に掛金を拠出する余裕はないが、社会保険料の削減を図るのであれば、選択制企業型確定拠出年金をおすすめします。

税理士法人テラスのグループ法人であるFPテラスでは、開業医の先生に合った生命保険のご提案ができる医療専門FPが在籍しています。最新の保険商品の知識も踏まえ、今後のライフプランや事業状況に応じて、医療専門FPは適切な保険戦略を提供します。保険税務に詳しい税理士も在籍しているので、ぜひご相談ください。

監修者

笠浪 真

税理士法人テラス 代表税理士

税理士・行政書士

MBA | 慶應義塾大学大学院 医療マネジメント専攻 修士号

1978年生まれ。京都府出身。藤沢市在住。大学卒業後、大手会計事務所・法律事務所等にて10年勤務。税務・法務・労務の知識とノウハウを習得して、平成23年に独立開業。

現在、総勢52人(令和3年10月1日現在)のスタッフを抱え、クライアント数は法人・個人を含め約300社。

息子が交通事故に遭遇した際に、医師のおかげで一命をとりとめたことをきっかけに、今度は自分が医療業界へ恩返ししたいという思いに至る。

医院開業・医院経営・スタッフ採用・医療法人化・税務調査・事業承継などこれまでの相談件数は2,000件を超える。その豊富な事例とノウハウを問題解決パターンごとに分類し、クライアントに提供するだけでなく、オウンドメディア『開業医の教科書®︎』にて一般にも公開する。

医院の売上を増やすだけでなく、節税、労務などあらゆる経営課題を解決する。全てをワンストップで一任できる安心感から、医師からの紹介が絶えない。病院で息子の命を助けてもらったからこそ「ひとつでも多くの医院を永続的に繁栄させること」を使命とし、開業医の院長の経営参謀として活動している。