医師のライフステージをトータルサポート。

医師が医療に専念できる環境を実現いたします!

LIFE STAGE

01

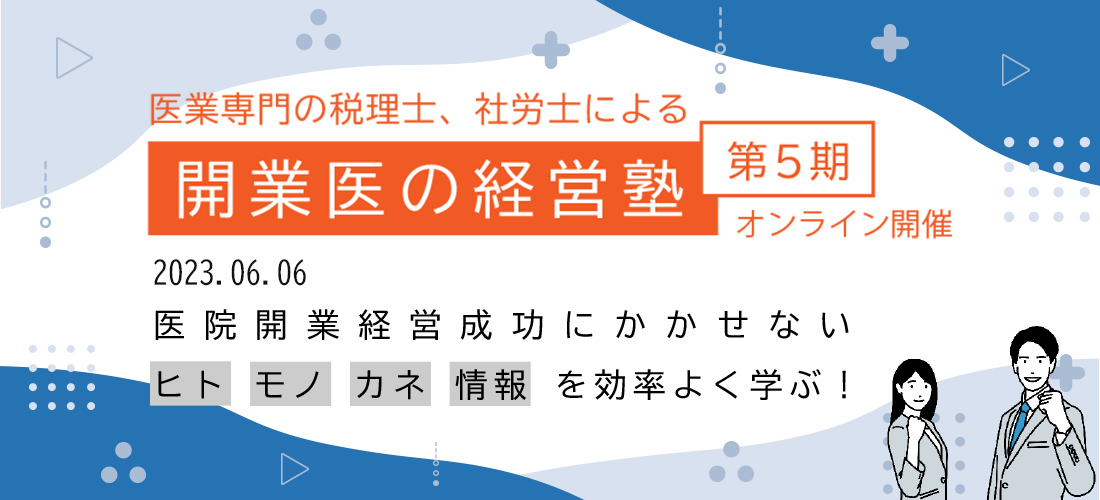

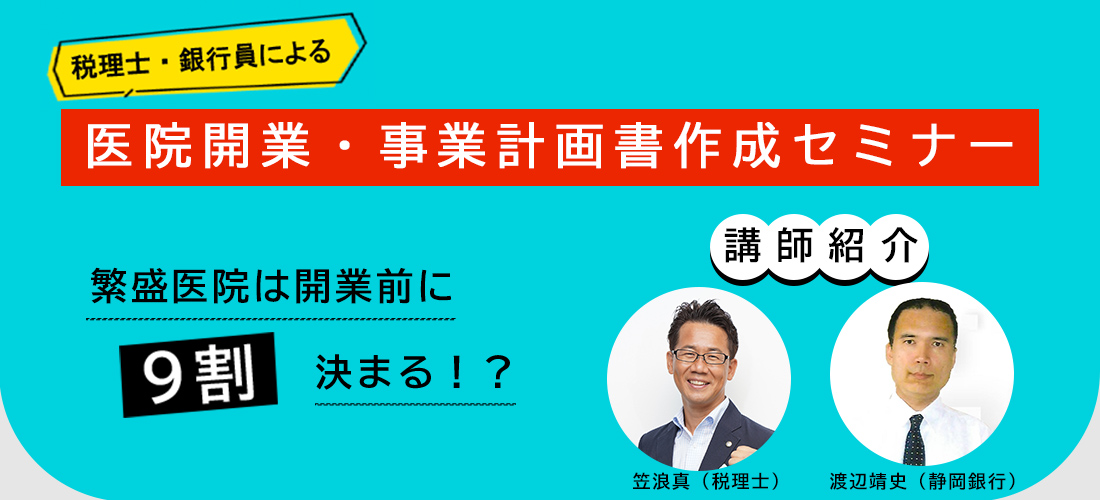

医院開業

開業前/開業 0 年目のステージ

開業地の選定から資金計画、採用立会いまで。ドクターの独立、「はじめての医院開設」を全面的にサポートします。

LIFE STAGE

02

医院経営

開業 1〜3 年目のステージ

増患対策から広告プランニング、資金調達や在庫・支出の管理まで、走り出したばかりの医院運営を力強くサポートします。

LIFE STAGE

03

医療法人化

開業 3〜5 年目のステージ

医療法人化のメリット・デメリットを貴院に合わせてアドバイス、医療法人化や病診連携など成長期の医院を総合的にバックアップします。

LIFE STAGE

04

医院開業

開業 5 年目以降のステージ

分院・代診医師の確保から退職金・親族及び第三者への事業承継まで、多様化する開業5年目以降の医院経営を全てのニーズに対応できる専門性で守ります。

お客様の声

VOICE

税理士法人テラスのサービスをご利用いただいた医師の皆様に、お話を伺いました

税理士法人テラスの強み

ADVANTAGE

01

開業前のお医者さんの

お悩みにも答えます!

開業を思い立ったら、まずは税理士法人テラスへご相談を。

税務に限らず開業地選定から開業資金のご相談まで、豊富な経験で総合的に支援できるのが私たちの強みです。

02

リタイア前のお医者さんの

お悩みにも答えます!

開業後も、医院運営・医療法人化・分院展開・事業承継・遺産相続まで、医師のライフステージを永いお付き合いで一貫してサポートできるのも、税理士法人テラスの大きな特徴です。

03

豊富な実績でサポート!

実際に税理士法人テラスがライフステージのお手伝いをした、開業医の皆さまから寄せられたお声をインタビュー形式で掲載しています。

ぜひ参考までにご覧ください。

開業サポート実績

WORKS

ニュースリリース

NEWS

ニュース

セミナー

開業医の教科書🄬更新情報

医業専門税理士・社労士監修 | 全国の開業医の先生に役立つ最新情報を発信

コラム

COLUMN

代表笠浪ブログ

採用情報

RECRUIT

東京・銀座に位置する税理士法人テラスでは、

現在中途・新卒の双方で新規メンバーを募集中です。

会社設立から上場・M&Aや企業再編、事業価値評価やファイナンスプラン作成、相続・事業支援など

企業のライフステージを段階にあわせてワンストップでサポートする税理士法人で、

ぜひあなたの力を発揮してください。

初回無料相談受付中。

まずはご連絡ください。

開業後も自立した経営者として税務と労務をうまくこなし、さらなる事業発展を目指す為のビジネスパートナーとして税理士法人テラスを選びました。